2024-12-11

2024年钢材出口或难创历史新高

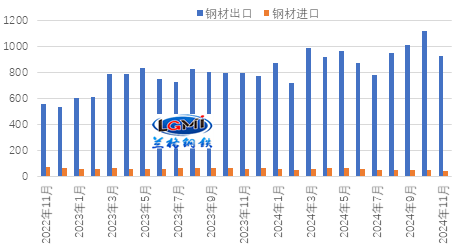

2024年11月我国钢材月度出口呈现环比下降、同比继续增长态势。据海关总署统计数据显示,出口方面,11月份,我国出口钢材927.8万吨,同比增长15.9%,增幅较上月下降24.9个百分点;1-11月,我国出口钢材10115.2万吨,同比增长22.6%。进口方面,11月份,我国进口钢材47.3万吨,同比下降23.0%;1-11月,我国进口钢材619.4万吨,同比下降11.3%(详见图1)。

图1 月度钢材进出口走势

2024年11月份我国钢材出口仍呈同比增长态势;环比来看,较10月份出口量减少190.2万吨,环比下降17.0%;11月份钢材进口环比下降12.4%,延续低位运行,因而11月份我国钢材对外贸易仍保持净出口态势。兰格钢铁研究中心测算数据显示,11月份我国净出口钢材880.5万吨,同比增长19.1%,增速较上月回落27.2个百分点;1-11月,我国净出口钢材9495.8万吨,同比增长25.5%,增速较上月回落0.6个百分点。

当前我国钢材出口价格优势仍存;海外钢铁供应同比继续下降;同时,全球制造业指数稳中回升,外需景气度弱势恢复;我国钢铁企业出口订单指数回升至扩张区间,叠加人民币贬值,钢材出口竞争力仍强;但目前贸易摩擦及初裁逐步出台,对后期钢材出口形成一定抑制。在上年基数偏低的情况下,12月份我国钢材出口同比仍有望维持增长态势,全年钢材出口有望达到1.1亿吨,纵观历史数据,2015年钢材出口历史最高,为11239万吨;2016年略低,居历史次高,为10849万吨;2024年钢材出口量或将超2016年,略低于2015年,位居历史次高水平。相关影响因素分析如下:

1、我国钢铁出口价格优势仍存

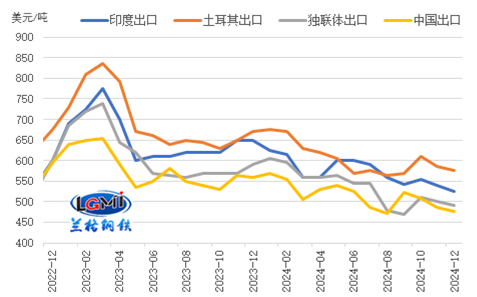

随着近期海内外钢材价格震荡回调,我国钢材出口价格优势仍存。兰格钢铁研究中心监测数据显示,截至2024年12月9日,印度、土耳其、独联体热轧卷板出口报价(FOB)分别为525美元/吨、575美元/吨和490美元/吨,中国热轧卷板出口报价(FOB)为477美元/吨;目前我国热卷出口报价分别较印度、土耳其、独联体热卷出口报价低48美元/吨、98美元/吨和13美元/吨(详见图2)。钢材出口报价优势仍存对后期米兰(中国)出口形成一定支撑。

图2 热轧卷板月度出口价格(FOB)对比

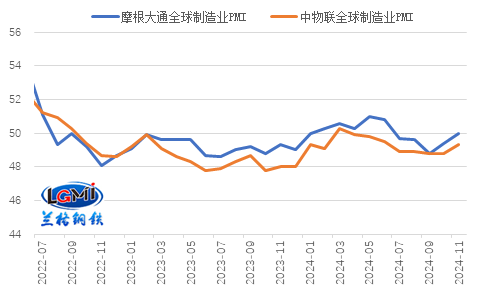

2、全球制造业PMI稳中回升,外需弱势恢复

11月份全球制造业指数继续呈现稳中回升态势。据中国物流与采购联合会发布,2024年11月份全球制造业PMI为49.3%(详见图3),较上月上升0.5个百分点,创出今年下半年以来新高。摩根大通11月份全球制造业PMI在收缩区间有所回升,为50.0%,较上月回升0.6个百分点,居于临界点上。全球经济恢复态势有平稳趋升的迹象。

图3 全球制造业PMI表现(%)

从中国物流与采购联合会、国家统计局服务业调查中心发布的2024年11月份中国制造业采购经理指数数据来看,11月份我国制造业新出口订单指数为48.1%,较上月回升0.8个百分点,在收缩区间再次回升,反映受全球制造业稳中回升带动,后期中国制造业海外需求弱势恢复。

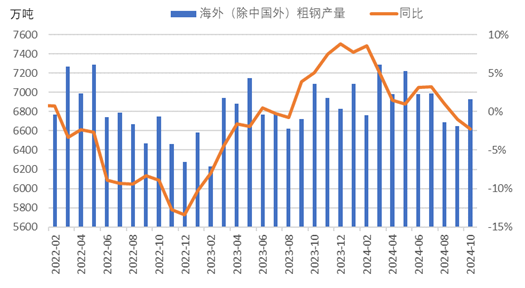

3、海外钢铁供应同比降幅扩大,对我国钢材出口继续释放空间

2024年10月份全球粗钢产量呈现同比增长态势。2024年10月全球71个纳入世界钢铁协会统计国家的粗钢产量为1.512亿吨,同比增长0.4%。从中国以外粗钢产量来看,延续同比下降态势,兰格钢铁研究中心监测数据显示,10月份,中国以外全球其他地区产量为6930万吨,同比下降2.3%,降幅较上月扩大1.3个百分点(详见图4)。海外供应下降,对我国钢材外部需求继续释放空间。

图4 海外(除中国外)月度粗钢产量情况

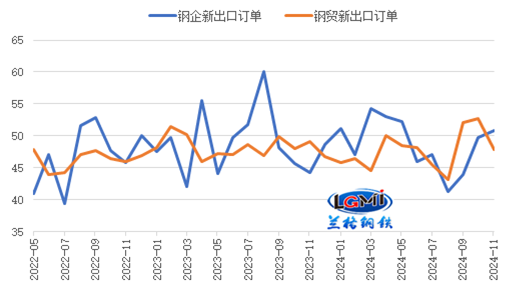

4、我国钢铁企业出口订单指数回升至扩张区间

从出口订单来看,我国钢铁企业出口订单指数回升至扩张区间;中物联钢铁物流专业委员会调查的2024年11月份钢铁企业新出口订单指数为50.8%,较上月回升1.0个百分点(详见图5);中金协&兰格钢铁网调研的钢铁流通企业新出口订单指数为47.8%,较上月回落5.0个百分点。钢铁企业出口订单指数有所回升,对我国后期钢材出口形成一定支撑。

图5 钢铁行业新出口订单变化(%)

5、人民币贬值继续增强钢材出口竞争力

11月份以来,人民币兑美元汇率继续高位回落。截至12月9日收盘,在岸人民币兑美元较10月底累计下跌1600个基点报7.2760,跌幅约2.2%。

11月份以来,美元在全球市场表现强势,美元指数一路走高,导致人民币持续贬值。人民币持续贬值在一定程度上增强中国钢材出口竞争力。

6、钢铁行业贸易摩擦延续,将对后期我国钢材出口形成抑制

11月份以来,先后有多米尼加、泰国、澳大利亚、欧盟对我国钢铁产品发起4起贸易救济调查。2024年11月13日,多米尼加不公平贸易和保障措施监管委员会发布公告称,对原产于中国的EMT钢管启动反倾销调查。11月14日,泰国商业部外贸厅发布公告称,应泰国国内企业的申请,对原产于中国的H型热轧钢发起反倾销调查。11月15日,澳大利亚反倾销委员会发布第2024/093号公告称,应澳大利亚国内企业BlueScope Steel

Limited提交的申请,对进口自中国的热轧钢卷(Hot Rolled Coil Steel)发起反倾销和反补贴调查。12月6日,欧盟委员会发布公告称,对原产于中国的高压无缝钢瓶发起反倾销调查。

前期调查的部分案件初裁结果出台,2024年11月19日,南非国际贸易管理委员会(ITAC)发布公告,对原产于或进口自中国和泰国的型钢作出反倾销肯定性初裁,对上述涉案产品征收为期六个月的临时反倾销税,具体税率为:原产于或进口自中国的U型钢、I型钢、H型钢以及其他角度、形状和截面的型钢临时反倾销税率为52.81%(从价税)。据兰格钢铁研究中心监测数据显示,今年以来,其他国家对我国钢材产品发起的贸易救济调查累计有32起,贸易制裁增加将对后期我国钢材出口形成抑制。

综上,当前我国钢材出口价格优势仍存、人民币贬值、钢企出口订单回升等均对出口形成一定支撑,但贸易摩擦对钢材出口形成一定抑制,11月份钢材出口环比下降,基于2023年12月份钢材出口基数偏低(772.8万吨),因而2024年12月份钢材出口同比仍有望保持增长,全年钢材出口或难创历史新高,但有望稳居历史次高水平。(兰格钢铁研究中心王国清原创文章,转载务必注明出处)

2024-12-13

2024-12-13

2024-12-12

2024-12-12

2024-12-11